Descomposición de la estructura a términos de las tasas de interés de los bonos soberanos de Estados Unidos y Colombia

Decomposition of the Term Structure of the Interest Rates of Sovereign Bonds of United States and Colombia

Descomposição da estrutura a termos das taxas de interesse dos bonos soberanos dos Estados Unidos e a Colômbia

Descomposición de la estructura a términos de las tasas de interés de los bonos soberanos de Estados Unidos y Colombia

Revista de Economía del Rosario, vol. 18, no. 2, 2015

Universidad del Rosario

Recepción: Octubre 19, 2015

Aprobación: Abril 06, 2016

Resumen:

En el presente documento se descompone la estructura a términos de las tasas de interés de los bonos soberanos de Estados Unidos y Colombia. Se utiliza un modelo afín de cuatro factores, donde el primero de ellos corresponde a un factor de pronóstico de los retornos y los demás, a los tres primeros componentes principales de la matriz de varianza-covarianza de las tasas de interés. Para la descomposición de las tasas de interés de Colombia, se utiliza el factor de pronóstico de Estados Unidos para capturar efectos de spillovers. Se logra concluir que las tasas en Estados Unidos no tienen un efecto sobre el nivel de tasas en Colombia pero sí influyen en los excesos de retorno esperado de los bonos y también que existen efectos sobre los factores locales, aunque el factor determinante de la dinámica de las tasas locales es el ‘nivel’. De la descomposición se obtienen las expectativas de la tasa corta y la prima por vencimiento. En ese sentido, se observa que el valor de la prima por vencimiento y su volatilidad incrementa con el vencimiento, y que este valor ha venido disminuyendo en el tiempo.

Clasificación JEL: C30, C51, G10, G12.

Palabras clave descomposición tasa de interés, prima por vencimiento.

Abstract:

We decompose the term structures of the interest rates of sovereign bonds from the United States and Colombia. We use a four-factor affine model, the first one being the return forecast, and the other three resulting from the principal components of the variance-covariance matrix of the interest rates. To decompose the colombian interest rates we use the United States forecast factor in order to capture spillover effects. We conclude that the rates in United States have no effect over the level of the rates in Colombia but that they do influence the excess returns of bonds. We also find that there are effects over the local factors, even though the main factor of the local rates’ dynamics is “the level”. Out of this decomposition we obtain the short rate expectations and the premium due rate. In this sense, we observe that the premium due rate and its volatility increases with maturity, and that this value has been decreasing over time.

JEL classification: C30, C51, G10, G12.

Keywords: interest rate decomposition, premium due rate.

Resumo:

No presente documento se descompõe a estrutura a termos das taxas de juros dos bônus soberanos dos EE.UU. e da Colômbia. Utiliza-se um modelo afim de quatro fatores, onde o primeiro deles corresponde a um fator de prognóstico dos retornos e, os demais, aos três primeiros componentes principais da matriz de variação-covariação das taxas de juros. Para a decomposição das taxas de juros da Colômbia se utiliza o fator de prognóstico de EE.UU. para capturar efeitos de spillovers. Consegue-se concluir que as taxas em EE.UU. não tem efeito sobre o nível de taxas na Colômbia mas sim influem nos excessos de retorno esperado dos bônus e também existem efeitos sobre os fatores locais, ainda que o fator determinante da dinâmica das taxas locais é o ‘nível’. Da decomposição se obtêm as expectativas da taxa curta e o prêmio por vencimento. Neste sentido, se observa que o valor do prêmio por vencimento e a sua volatilidade incrementa com o vencimento e que este valor tem vindo diminuindo no tempo.

Classificação JEL: C30, C51, G10, G12.

Palavras-chave: decomposição taxa de juros, prêmio por vencimento.

Introducción

Dentro de la literatura se ha planteado el hecho de que la curva de rendimientos incorpora información sobre la estructura de plazos del futuro. En particular, una teoría básica sobre tasas de interés es la hipótesis de expectativas, en la cual el retorno esperado de un bono de largo plazo hasta el vencimiento es equivalente al retorno esperado de reinvertir bonos de corto plazo durante un período igual al vencimiento del bono de largo plazo. No obstante, si el cálculo no se realiza hasta el vencimiento, el retorno del bono es incierto, por lo que los inversionistas demandan una compensación por asumir dicho riesgo. A esa compensación se le conoce como term premium o prima por vencimiento.

De esta forma, las tasas nominales de los bonos soberanos pueden descomponerse en dos elementos, i) las expectativas de la tasa de corto plazo y ii) la prima por vencimiento. En ese sentido, el comportamiento de la tasa de los bonos estará explicado por los movimientos de las expectativas de la tasa de corto plazo y la prima por vencimiento, y, en general, por los factores que afectan a estos componentes. Es por esta razón que la descomposición de la curva de rendimientos ayuda a entender mejor la dinámica de la estructura a términos de las tasas de interés.

Un ejemplo reciente de la utilidad de esta descomposición es lo ocurrido con las tasas de los bonos soberanos de largo plazo en Estados Unidos en junio de 2004. En esa fecha el Banco Central de ese país (Fed) decidió elevar la tasa de política monetaria, no obstante, a pesar del incremento de la tasa corta, las tasas de largo plazo cayeron, a lo que el presidente del Fed de ese entonces, A. Greenspan, denominó como el ‘conundrum’ 1 de las tasas de interés. En ese orden de ideas, pese al incremento en las expectativas de la tasa corta, la disminución de la prima por vencimiento fue mayor, dando como resultado una disminución en las tasas nominales de largo plazo.

Con lo anterior, el cálculo de la prima por vencimiento ha cobrado relevancia dentro de la política monetaria y en el proceso de formación de precios de los activos. De forma explícita, en 2006 el presidente de ese entonces del Fed, B. Bernanke, se refirió explícitamente a la descomposición de la curva de rendimientos mediante un modelo afín de tres factores, planteando interrogantes sobre el curso de la política monetaria ante distintos escenarios de las reacciones de los componentes de la curva de rendimientos.

En especial, Bernanke planteó el hecho de que, ante un incremento de tasas de corto plazo y una caída en las tasas de largo plazo (como el de 2004), era necesario conocer si eran las expectativas de corto plazo o la prima por vencimiento la que estaba registrando reducciones. Si eran las expectativas de la tasa de corto plazo las que caían, la tasa de política monetaria no debía seguir subiendo, ya que esto estaba asociado a un menor crecimiento económico esperado. De otra parte, si era la prima por vencimiento la que caía, la tasa de política monetaria debía subir a un ritmo mayor para evitar que la demanda agregada se incrementara, producto de la caída en las tasas de largo plazo.

En la literatura alrededor de la descomposición de la estructura a términos de las tasas de interés mediante modelos afines, se destaca el trabajo de Kim y Wright (2005), en donde calibran un modelo de tres factores no observables a las tasas de los bonos de Estados Unidos y encuentran que en el período entre junio de 2004 y julio de 2005, cuando el Fed incrementó la tasa de política monetaria en 225 pbs, 2 la caída de 50 pbs en la tasa de los bonos a diez años estaba explicada por una caída de 80 pbs en la prima por vencimiento, a pesar de un incremento de 30 pbs en la expectativa de la tasa de corto plazo.

De otra parte, Cochrane y Piazzesi (2005 y 2008) estiman un modelo afín de cuatro factores, en donde el primero de ellos es un factor que construyen y denominan ‘bond-return forecasting factor’ y los otros tres son los tradicionales ‘nivel’, ‘pendiente’ y ‘curvatura’, obtenidos a partir de un análisis de componentes principales de las tasas de interés.

Finalmente, Adrian, Crump y Moench (2013) plantearon la estimación de un modelo afín mediante tres etapas empleando regresiones lineales. En su estructura afín utilizan el concepto de un modelo ‘esencialmente afín’ expuesto por Duffee (2002). En su estimación, implementan un modelo de cinco factores observables (componentes principales) y comparan su modelo con el Cochrane y Piazzesi. Los resultados muestran que la prima de riesgo de ambos modelos son muy similares dentro de la muestra, pero la especificación de Adrian et al. tiene un mejor pronóstico por fuera de la muestra, como lo había sugerido Duffee.

De esta forma, en el presente trabajo se adopta la metodología expuesta por Adrian et al. pero se utiliza la especificación de cuatro factores de Cochrane y Piazzesi. Esta elección se hace con el fin de incorporar, en la descomposición de la estructura a términos de las tasas de los bonos soberanos de Colombia, un factor proveniente de la curva de rendimientos de Estados Unidos y así medir las interrelaciones de los mercados y posibles efectos de spillovers. Este ejercicio sigue lo realizado por Hellerstein (2011), en donde se utilizan los factores de diez economías desarrollados para construir un único factor global ponderado por el nivel de PIB de cada país. Los otros tres factores se usan por ser más conocidos dentro de los modelos de tasas de interés (Scheinkman y Litterman, 1991). Una referencia para este trabajo es el realizado por Espinosa et al. (2014), en donde se replican los resultados de Adrian et al. para el caso colombiano.

Finalmente, la elección del método de estimación obedece al hecho de que no se requiere el supuesto de no autocorrelación serial en los errores de los precios de los rendimientos y, por otra parte, la estimación es computacionalmente menos costosa a diferencia de los otros métodos donde se maximiza la función de verosimilitud.

Con lo anterior, en el presente documento se hace la descomposición de las tasas de interés para Estados Unidos y Colombia utilizando el factor de pronóstico de rendimientos de Estados Unidos. Así, el documento se divide en introducción, seis secciones y conclusiones. En la primera sección, se establece la notación básica para iniciar. En la segunda, se describe el modelo por utilizar y, en la tercera, se detalla la metodología de estimación de los parámetros del modelo. La cuarta explica el proceso de descomposición de la curva de rendimientos; en la quinta, se muestran los resultados empíricos y, en la sexta, se estudian los efectos de spillovers en las tasas de Estados Unidos sobre la estructura a términos en Colombia. Por último, se presentan las conclusiones.

1. Notación

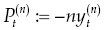

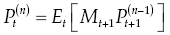

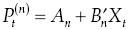

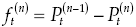

Se denota como Pt (n) al logaritmo del precio en el tiempo t de un bono que no paga cupones (en adelante ‘bono’) y vence en el tiempo n. De igual forma, yt (n) corresponde a la tasa de interés del bono.

[1]

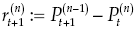

[1]Del mismo modo, denotamos como r(n) t +1 el logaritmo del retorno proveniente de comprar, en el tiempo t, un bono con vencimiento en n y venderlo, en el tiempo t + 1, como un bono con vencimiento en n – 1 períodos.

(2)

(2)El exceso del logaritmo del retorno sobre la tasa de 1 período se denota como:

(3)

(3)2. Modelo

En esta sección se obtiene el proceso generador de datos de los excesos de retorno a partir de un modelo de valoración dinámico con un factor de descuento exponencialmente afín, siguiendo las metodologías propuestas por Adrian et al. (2013), en adelante referida como ACM, y por Cochrane y Piazzesi (2005, 2008), en adelante denominada CP.

En primer lugar, se especifican K factores observables a partir de las tasas de interés. El primero de ellos xt corresponde al ‘bond-return forecasting factor’ que CP construyen. Los otros tres factores corresponden a los primeros K – 1 componentes principales (PCA) extraídos de las tasas de los bonos.

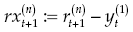

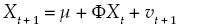

De esta forma, se asume que la dinámica del vector Xt de K × 1 variables de estado evoluciona de acuerdo con el siguiente proceso VAR(1).

(4)

(4)En ese sentido, siguiendo la especificación de las variables por utilizar, el vector de variables de estado se compone de:

Xt = xt + PCA 1 +PCA 2 + PCA 3

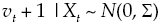

Donde se asume que las innovaciones siguen una distribución normal con matriz de varianza-covarianza Σ.

(5)

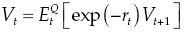

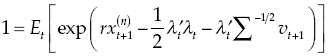

(5)Para desarrollar el modelo de la estructura a términos, se usa el supuesto de no arbitraje 3 para garantizar la existencia de una medida martingala equivalente (o medida neutral al riesgo) Q, tal que el precio de cualquier activo que no pague dividendos Vt satisfaga:

(6)

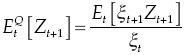

(6)En ese sentido, la derivada de Radon-Nikodym, que convierte la medida neutral al riesgo a la medida real, se denota como ξ t + 1. Por lo tanto, para cualquier variable aleatoria Zt + 1 se tiene que:

(7)

(7)Así, con el supuesto de no arbitraje o, de forma equivalente, el supuesto de la existencia de ξ t + 1 se puede valorar cualquier activo en la economía, en particular, los bonos soberanos.

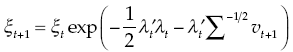

Adicionalmente, asumimos que ξ t + 1 sigue el proceso log-normal:

(8)

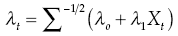

(8)El término λ t corresponde a los precios de riesgo del mercado, que cambian en el tiempo, asociados con las fuentes de incertidumbre vt . Este término se descompone en un vector K dimensional λ0 y una matriz K × K que se denota como λ1. Con esto, asumimos que estos precios de riesgo del mercado tienen la forma ‘esencialmente afín’ sugerida por Duffee (2002): 4

(9)

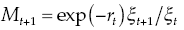

(9)De otra parte, se define el factor de factor de descuento Mt + 1 como:

(10)

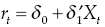

(10)Adicionalmente, se utiliza el hecho de que la tasa libre de riesgo rt = y 1 t se puede describir como:

(11)

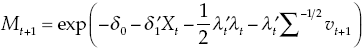

(11)De esta forma, al reemplazar en (10) las ecuaciones (8) y (11), obtenemos que:

(12)

(12)Por lo tanto, el supuesto de no arbitraje implica que los precios nominales de los bonos pueden ser calculados de forma recursiva mediante:

(13)

(13)Al utilizar (3) y (12) en (13) obtenemos:

(14)

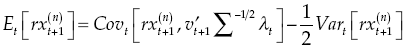

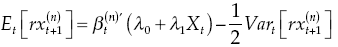

(14)Asumiendo que {rx(n) t +1, vt +1} siguen una distribución normal conjunta, ACM encuentran que:

(15)

(15)Se denota:

(16)

(16)Usando la ecuación (9) se obtiene que:

(17)

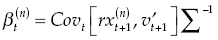

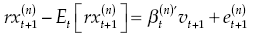

(17)Adicionalmente, se puede descomponer el exceso de retorno no esperado en dos componentes, uno correlacionado con las innovaciones v t + 1 y otro componente ortogonal.

(18)

(18)Finalmente, asumiendo que los errores e(n) t +1 son i. i. d. con varianza σ2 y teniendo en cuenta que los factores observables Xt y los retornos son estimados con el mismo conjunto de tasas, se puede decir que βt = Ɐt.

Así, el proceso generador de los excesos de retorno se describe como:

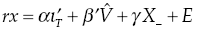

(19)

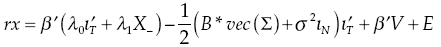

(19)Dicho proceso se puede agrupar de forma matricial:

(20)

(20)Donde:

rx es una matriz de excesos de retornos de dimensión N × T.

β = [β (1), β (2), …, β (N)] es una matriz de ponderaciones de los factores de dimensión K × N

ι t e ι N son vectores de dimensión T × 1 y N × 1, respectivamente.

X – = [X 0, X 1, …, XT – 1] es una matriz de factores rezagados de dimensión K × T.

B* = [vec(β (1) β (1)'), …, vec(β (N) β (N)')]' es una matriz de dimensión N × K 2.

V es una matriz de innovaciones de dimensión K × T.

E es una matriz de errores de dimensión N × T.

3. Estimación de los parámetros del modelo

ACM proponen una metodología en tres etapas para la estimación de los parámetros del modelo basada en regresiones mediante el método de mínimos cuadrados ordinarios.

3.1. Primera etapa

Se obtienen los factores o variables de estado. ACM utilizan una especificación del modelo con cinco factores obtenidos a partir de un análisis de componentes principales, a diferencia de CP, quienes usan cuatro factores, el primero de ellos un factor de pronóstico de los excesos de retornos y los restantes tres factores son los correspondientes tres primeros componentes principales de las tasas de interés.

Una de las conclusiones de ACM es que, en términos de ajuste, ambas especificaciones funcionan bien y que el factor propuesto por CP no logra ser abarcado por los cinco primeros componentes principales, a pesar de estar construido con la misma información. Teniendo en cuenta lo anterior, sumado al hecho de que uno de los objetivos del presente documento es medir los impactos de la curva de tasas de interés en Estados Unidos sobre la curva colombiana, se utilizará la especificación de factores de CP, pero se estimará el modelo bajo la metodología de ACM.

En línea con lo anterior, el primer paso para obtener los factores es la construcción del factor de pronóstico de los excesos de retorno xt . Este factor corresponde al primer componente principal de los excesos de retorno estimados mediante una regresión lineal contra un subconjunto de las tasas (se utilizarán tasas forward con vencimiento cada doce meses). Los otros tres factores, como ya se comentó, son los tres primeros componentes principales de las tasas de interés.

Finalmente, los factores por utilizar son estandarizados y se procede a estimar su dinámica de acuerdo con (4). De esta estimación se obtienen los parámetros en Φ y se agrupan las innovaciones vt + 1 en la matriz Vˆ, con lo que se puede construir el estimador de su matriz de varianza-covarianza definida como Σˆ = VˆVˆ’/(T-1). Se asume μ = 0 como consecuencia de la estandarización de los factores.

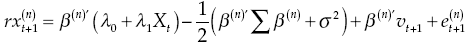

3.2. Segunda etapa

Se hace una regresión de los excesos de retornos contra una constante, las innovaciones y los rezagos de los factores. Así, la ecuación (19) es estimada bajo el siguiente modelo:

(21)

(21)Una vez estimados los parámetros de (21), se obtienen los residuos Eˆ y se estima σ2 = tr(EˆEˆ'/NT). Finalmente, se obtiene Bˆ* a partir de βˆ de acuerdo con la explicación de los componentes de la ecuación (20).

3.3. Tercera etapa

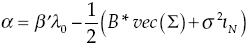

A partir de las ecuaciones (19) y (21) se sabe que:

(22)

(22)

(23)

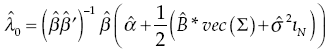

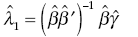

(23)Con las anteriores expresiones se pueden obtener estimadores para λ0 y λ1:

(24)

(24)

(25)

(25)4. Descomposición de la estructura a términos de las tasas de interés

En esta sección se muestra que los precios de los bonos son exponencialmente afines al vector de factores. En ese sentido, se puede obtener la curva de rendimientos cero cupón y descomponerla en i) rendimientos neutrales al riesgo y ii) la prima por vencimiento.

Proposición: los logaritmos de los precios de los bonos son funciones afines de las variables de estado:

(26)

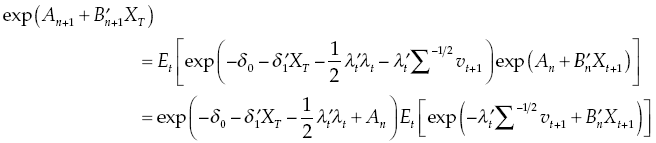

(26)Con lo anterior y utilizando las ecuaciones (12) y (13), se obtiene:

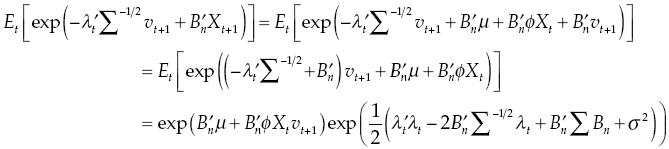

Donde el segundo término del lado derecho se puede expresar como:

Retomando se tiene:

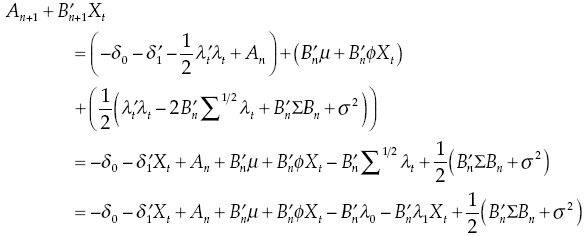

Igualando coeficientes se logra el siguiente resultado:

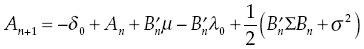

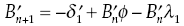

(27)

(27)

(28)

(28)Como Pt (n) = 0, entonces:

(29)

(29)Por último, teniendo en cuenta (11), se tiene que:

(30)

(30)

(31)

(31)Así, una vez estimados los parámetros del modelo descritos en la sección anterior, con las ecuaciones (27), (28), (29), (30), (31) de las recursiones se obtiene la curva de rendimientos cero cupón.

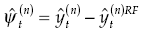

Teniendo en cuenta que λ0 y λ1 son parámetros exógenos al modelo, al fijarlos igual a cero se obtienen los parámetros de valoración ajustados por riesgo An RF , Bn RF a partir de los cuales se obtiene la expectativa de la tasa corta en el tiempo t, para los próximos n períodos. Estas tasas neutrales al riesgo permiten realizar la descomposición de la estructura a términos, una vez que la prima por vencimiento se obtiene de la diferencia entre la tasa implícita estimada por el modelo y la tasa neutral al riesgo.

(32)

(32)5. Aplicación

Una vez se tiene el modelo, el procedimiento para estimar los parámetros y la descomposición de la curva de rendimientos, se procede a aplicar lo anterior a los mercados de deuda soberana en Estados Unidos y Colombia. En línea con lo anterior, en la presente sección se describen los datos utilizados, la especificación del modelo empleado, la construcción de los factores por utilizar y, finalmente, se presentan los resultados empíricos.

5.1. Datos

Las tasas de los bonos de deuda soberana de Estados Unidos se obtienen a partir de los parámetros de la extensión de Svensson (1994) 5 al modelo de Nelson y Siegel (1987), 6 que son estimados y publicados por Gürkaynak et al. 7

Para nuestro país, el proveedor de precios de la Bolsa de Valores de Colombia, Infovalmer, estima los parámetros del modelo de Nelson y Siegel para la curva de TES tasa fija en pesos. La serie histórica disponible al alcance del autor inicia en enero de 2003. En ese sentido, y teniendo en cuenta la especificación de ACM, se toman para ambas curvas datos en frecuencia mensual desde enero de 2003.

A partir de los parámetros, se obtienen las tasas para vencimientos entre 1 y 120 meses, siguiendo la implementación elaborada por Espinosa et al. (2014). 8 Con estas tasas se calculan los precios de los bonos y los excesos de retornos siguiendo las ecuaciones (1) y (3), respectivamente. Los vencimientos utilizados para la estimación corresponden a N = 6, 12, 24, …, 120. La tasa libre de riesgo se define para Estados Unidos como la Libor a un mes y, para Colombia, debido a la disponibilidad de datos, se toma la DTF.

5.2. Especificación del modelo

ACM demuestran que un modelo con cinco factores supera a la especificación de CP de cuatro factores en pronósticos por fuera de la muestra, no obstante, ambas especificaciones generan dinámicas de la prima por vencimiento similares dentro de la muestra. De otra parte, Espinosa et al. reportan que la especificación más adecuada para los datos del mercado colombiano corresponde a una de cuatro factores. En general, la literatura 9 alrededor de componentes principales sobre tasas de interés sugiere que tres factores son suficientes para explicar la curva de rendimientos.

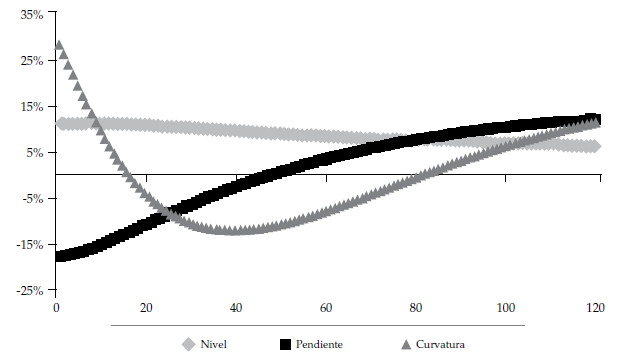

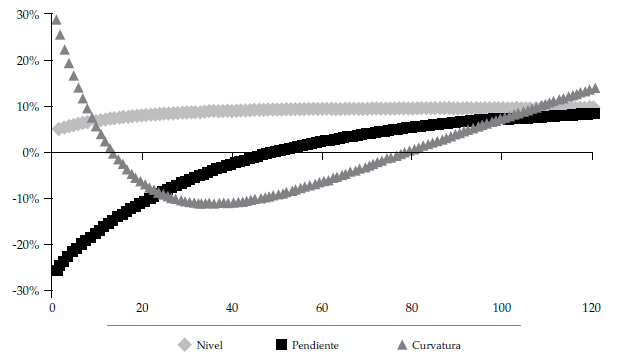

Teniendo en cuenta lo anterior y tomando la idea del ejercicio propuesto por Hellerstein (2011), en donde se construye un factor de pronóstico de los rendimientos global (bajo la metodología de CP) para examinar la prima por vencimientos en diez economías desarrolladas, se usará una especificación de cuatro factores, donde el primero de ellos será el factor de pronóstico de los rendimientos y los demás, los primeros tres componentes principales de la matriz de varianza-covarianza de los rendimientos de los bonos, conocidos como ‘nivel’, ‘pendiente’ y ‘curvatura’.

Por último, debido a que uno de los intereses del presente trabajo consiste en examinar los efectos que pueda tener la estructura a términos de las tasas de los bonos soberanos de Estados Unidos sobre la estructura en Colombia, el modelo para el caso colombiano utilizará el factor de pronóstico de los rendimientos de la curva de Estados Unidos.

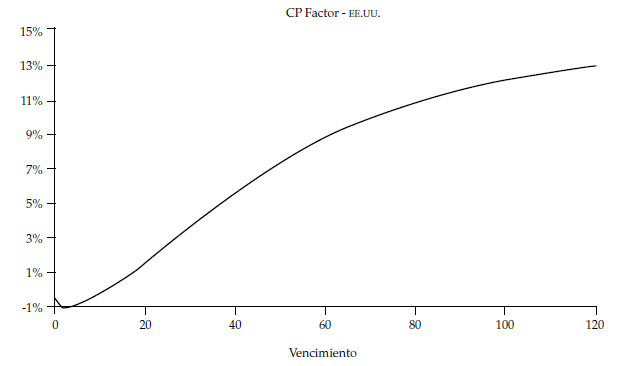

5.3. Factor de pronóstico de los retornos

CP proponen un factor formado a partir de una combinación lineal de tasas forward, las cuales se obtienen a partir de otro conjunto de tasas. Para la presente estimación, se utilizará el mismo conjunto de datos para formar las tasas forward, las cuales se obtienen a partir de los precios de los bonos.

(33)

(33)Dichas tasas forward se emplean como variables explicativas en una regresión lineal de los excesos de retorno rx(n) t +1. Así, a partir de los excesos de retorno estimados rˆx(n) t +1, se extrae el primer componente principal. Este componente será el factor de pronóstico de los retornos xt.

5.4. Factores adicionales

Como se mencionó anteriormente, los tres factores restantes corresponden a los tres componentes principales de la matriz de varianza-covarianza de las tasas de interés. En ese sentido, se realiza la descomposición por valores singulares para cada conjunto de tasas y se utilizan los componentes mencionados en los respectivos modelos. Estos factores han recibido el nombre de nivel, pendiente y curvatura por la forma de los vectores. Cabe resaltar que los vectores son rotados si la media de sus ponderaciones es negativa.

5.5. Resultados empíricos

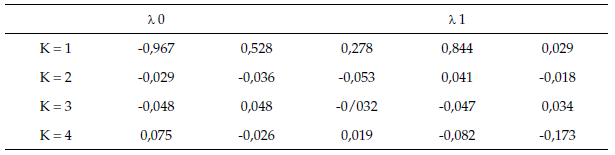

Una vez se tienen los excesos de retorno y los factores, se procede a estimar los parámetros del modelo siguiendo las especificaciones de las secciones anteriores. A continuación, se muestran los resultados de la implementación para los datos de Colombia. En primer lugar, se presenta la estimación de los precios de riesgo del mercado Ʌ = [λ0,λ1].

El hecho de que los parámetros de λ0 sean negativos (a excepción del correspondiente a la curvatura) implica que los inversionistas requieren de excesos de retornos positivos por asumir los riesgos asociados a los factores correspondientes. En particular, el parámetro correspondiente al factor de pronóstico de los retornos es el mayor (en términos absolutos), lo que refleja que los inversionistas de los bonos colombianos obtienen la prima por vencimiento por exponerse al riesgo de los movimientos de las tasas de interés en Estados Unidos.

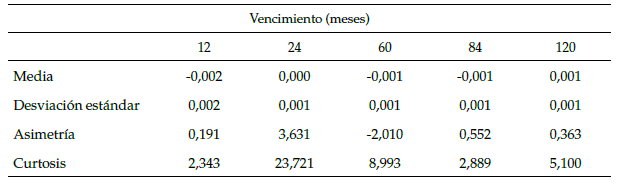

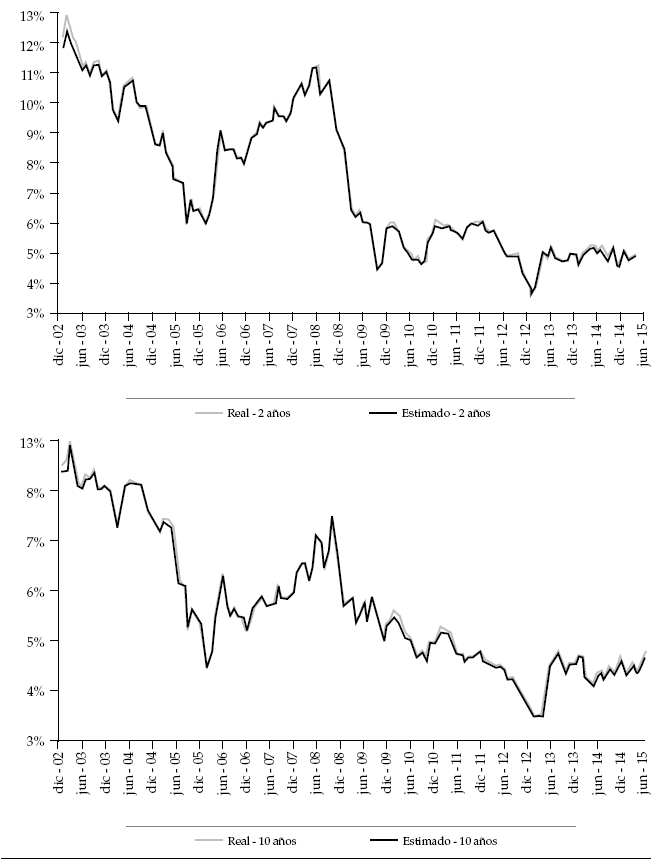

En cuanto al ajuste del modelo, las tasas estimadas son muy cercanas a las reales. En general, el promedio de los errores para cada vencimiento, en la curva de Colombia, no supera los 72 pbs. A continuación, se muestran algunas medidas de dispersión de los errores de estimación de las tasas de interés para los vencimientos seleccionados. Gráficamente es difícil distinguir entre la estimación y el valor real (en el anexo 2 se muestran las figuras y la relación entre el promedio del error y el vencimiento).

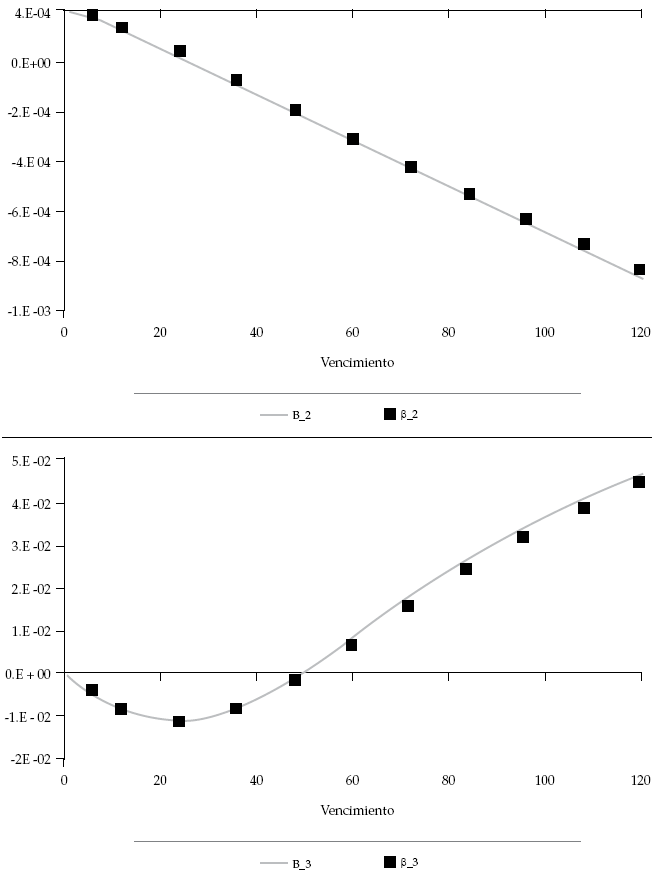

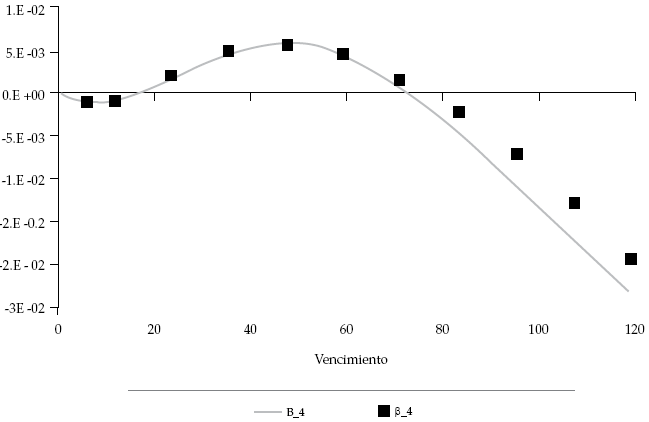

De otra parte, ACM plantean el supuesto de que β(n)’= B’n ; por tal motivo, se evalúa que la inclusión del factor CP no afecte el proceso iterativo y la estimación de los precios sea adecuada. En ese sentido, los términos correspondientes al factor CP difieren en valor, no obstante, los demás términos son similares (en el anexo 3 se presentan las figuras respectivas). En resumen, la inclusión de dicho factor no afecta de forma significativa la estimación de los precios y la prima por vencimiento resulta similar si se utiliza la especificación de ACM.

Finalmente, una vez se tienen los parámetros del modelo y se realiza el proceso iterativo para obtener los precios, es posible estimar la prima por vencimiento con las tasas obtenidas del modelo y las tasas que resultan de hacer Ʌ = 0, tal y como se describió en la cuarta sección.

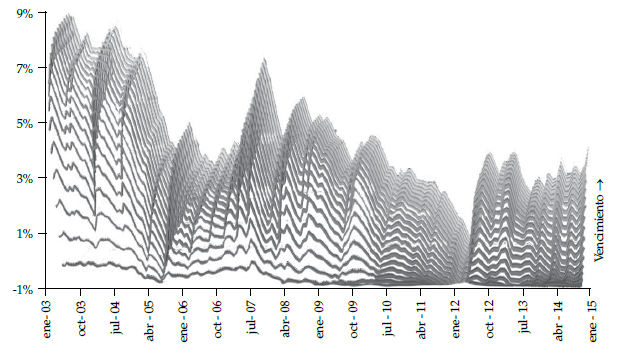

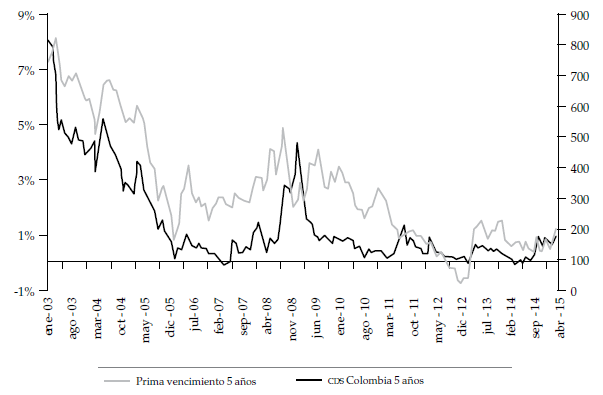

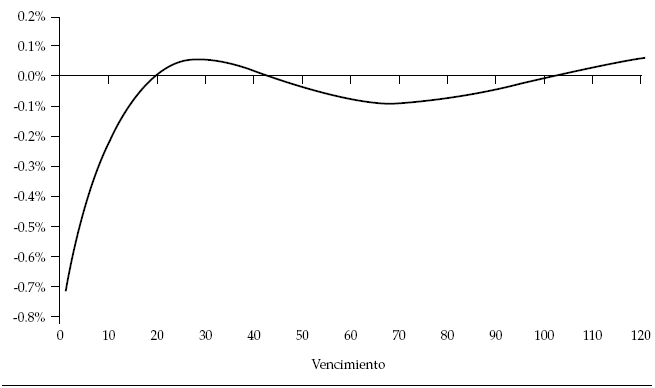

De la estructura a términos de la prima por vencimiento en Colombia se puede concluir, al igual que sucede en la de Estados Unidos, que es su valor y la volatilidad es creciente en el vencimiento. De igual forma, a través del tiempo la prima se ha venido reduciendo, en línea con los avances del mercado de renta fija local (obtención de grado de inversión, mayor profundidad y liquidez, etc.). En particular, la prima por vencimiento en Estados Unidos de un bono con vencimiento en diez años durante el período de análisis ha registrado una reducción del 1,9 %, mientras que la prima por vencimiento en Colombia cayó un 6,15 %, lo que refleja avances en el mercado colombiano y estabilidad en un mercado profundo y desarrollado como el de Estados Unidos.

Por último, la prima por vencimiento para plazos muy cortos es cercana a cero, por lo que el comportamiento de las tasas está más asociado a la expectativa de la tasa de interés de corto plazo, reflejando los efectos de la transmisión de política monetaria. Para plazos mayores, la prima por vencimiento incorpora factores de riesgo sobre los títulos (como la posibilidad de default) y es el factor principal en las variaciones de los niveles de la tasa de interés.

6. Efectos de las tasas de los bonos soberanos de Estados Unidos sobre la estructura a términos en Colombia

En esta sección se estudian las dinámicas de los factores incluidos en la especificación del modelo. En particular, el hecho de incluir el factor de pronóstico de retornos de las tasas de interés de Estados Unidos en el modelo para la estructura a términos de Colombia permite conocer la interacción de los factores locales con el comportamiento de la curva de rendimientos de Estados Unidos y establecer si existen efectos de spillovers sobre las tasas de los bonos soberanos colombianos.

En los mercados financieros, los bonos soberanos son los activos más seguros (en términos de calificación crediticia) en el interior de un país. En el mercado internacional, los bonos del Tesoro americano son considerados ‘activos refugio’, esto significa que, en momentos de pánico financiero, los inversionistas buscan tener en sus portafolios estos títulos para protegerse del riesgo de mercado, una vez que se considera que la probabilidad de impago de estos papeles es baja. Incluso, a pesar de que en 2011 la agencia calificadora de riesgo Standard & Poor’s redujera la nota de Estados Unidos de AAA a AA+, argumentando debilidad en la consolidación fiscal de ese país, las tasas de los bonos de largo plazo registraron reducciones reflejando la creencia de los inversionistas de la baja probabilidad de impago de dichos títulos.

En ese sentido, las cotizaciones de bonos soberanos en dólares (al menos al momento de la emisión) distintos a los de Estados Unidos se hacen sobre la tasa del bono del Tesoro americano del mismo vencimiento más un spread que refleje el riesgo país del emisor. De otra parte, como se mencionó anteriormente, en un evento de riesgo de mercado, la ‘búsqueda de refugio’ implica la venta de activos riesgosos (como los bonos soberanos colombianos) y la compra de activos seguros (bonos del Tesoro americano). Con lo anterior, es de esperarse que el comportamiento de la tasas en Estados Unidos afecte de alguna manera las tasas de los bonos de otros países, en este caso, los bonos colombianos.

No obstante, las tasas de interés en el interior de un país también recogen el estado de la economía. En particular, la tasa de política monetaria (equivalente a la tasa corta) responde a la dinámica de la economía del país. De esta forma, el componente de las expectativas de la tasa de corto plazo responderá a las variables macroeconómicas del país. 10

Así, teniendo en cuenta que pueden existir efectos de las tasas de interés en Estados Unidos sobre las tasas en Colombia, sin desconocer que parte del componente de las tasas locales depende de factores económicos internos, bajo la estructura del modelo planteado de cuatro factores en (4), se procede a realizar un análisis de impulso-respuesta de los factores (siguiendo a CP, 2008), para conocer si el factor de Estados Unidos tiene alguna incidencia sobre la dinámica de los factores locales.

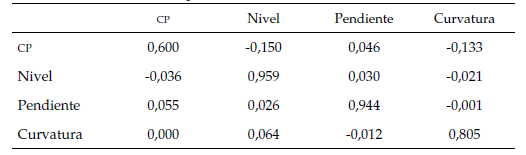

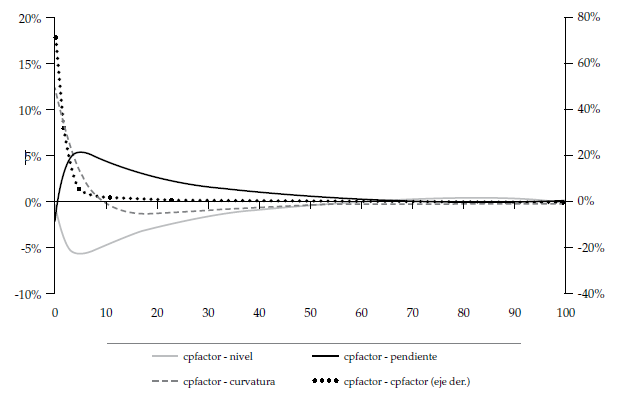

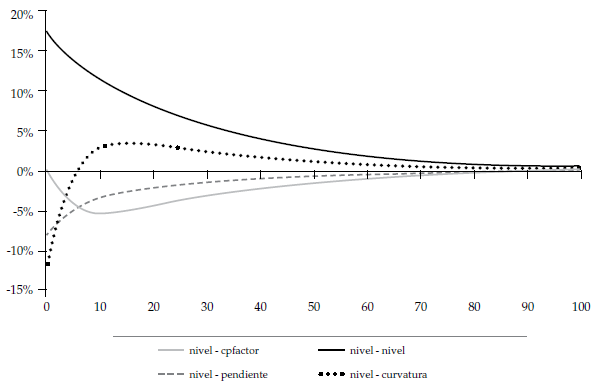

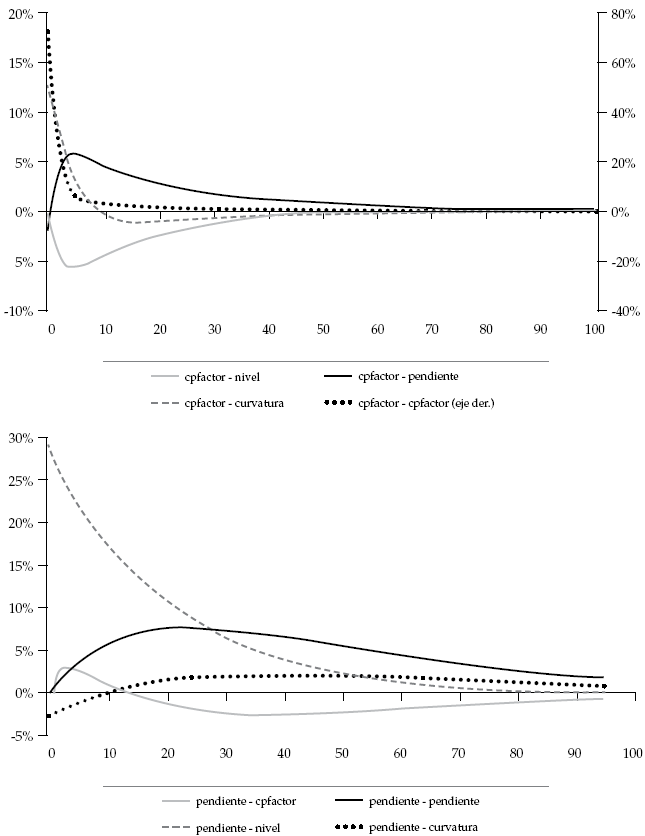

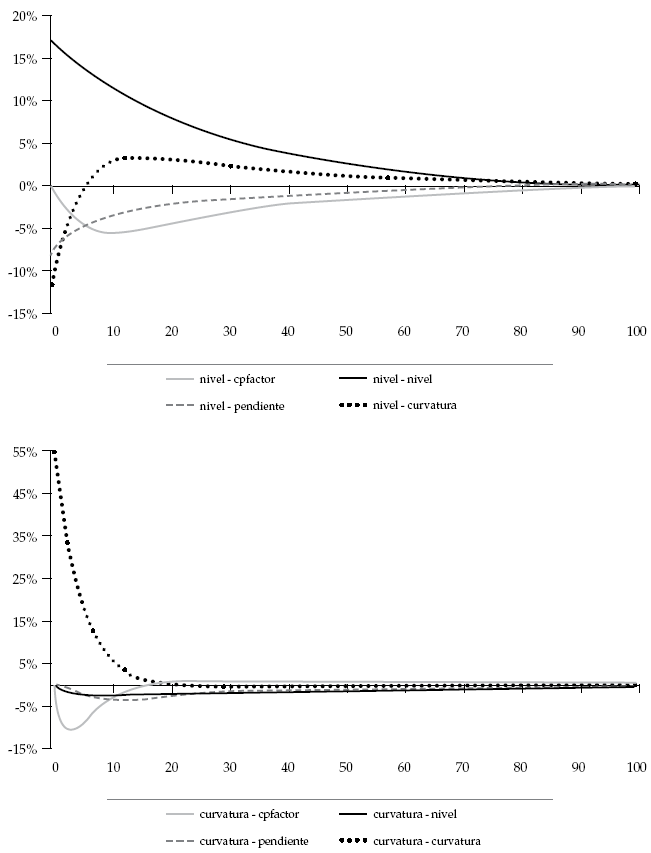

En la figura 6, se puede observar que un choque del ‘CPFactor’ se disipa rápidamente debido al coeficiente de 0,6 (tabla 3), pero su efecto sobre los demás factores tiene una mayor duración. No obstante, un choque sobre el ‘nivel’ tiene efectos de magnitudes similares sobre los otros dos factores, pero en este caso los choques tienen una mayor duración (figura 7). En ese sentido, el ‘nivel’ es el factor dominante en los movimientos de las tasas de interés de Colombia (los demás choques se muestran en el anexo 4).

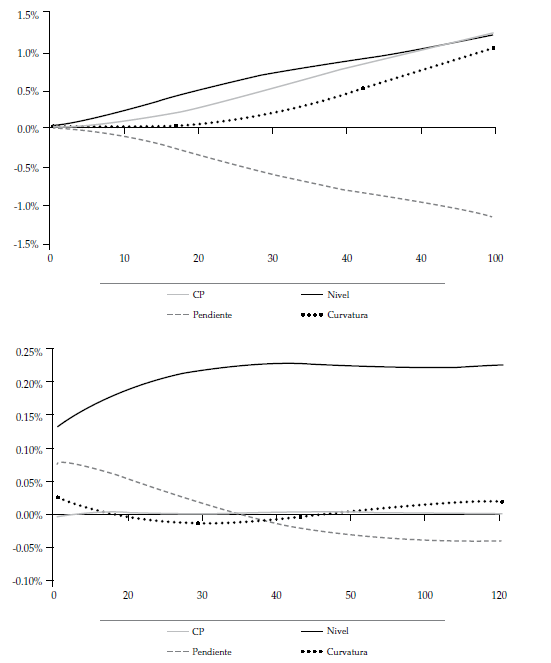

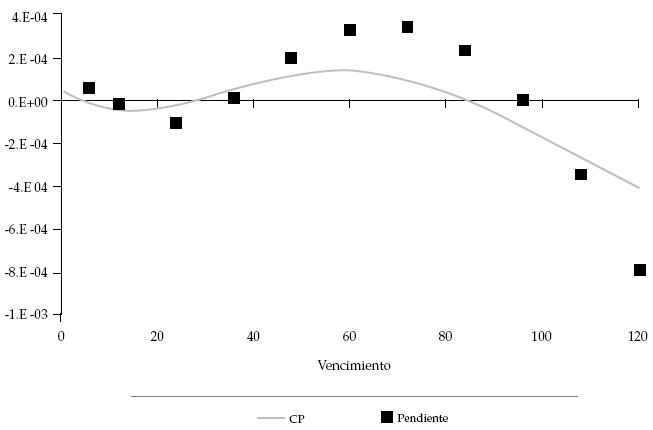

Por último, de acuerdo con ACM, es posible interpretar los coeficientes  como la respuesta de la tasa del mes n ante un choque contemporáneo del respectivo factor. Así mismo, los coeficientes B’nλ

1 indican la respuesta del exceso de retorno esperado a un mes de tener un bono con vencimiento en n meses ante un choque contemporáneo del respectivo factor.

como la respuesta de la tasa del mes n ante un choque contemporáneo del respectivo factor. Así mismo, los coeficientes B’nλ

1 indican la respuesta del exceso de retorno esperado a un mes de tener un bono con vencimiento en n meses ante un choque contemporáneo del respectivo factor.

En este caso, el ‘nivel’ tiene un mayor efecto sobre el nivel de las tasas, mientras que la ‘pendiente’ y la ‘curvatura’ reflejan la forma característica por la cual reciben sus nombres. Es de resaltar que en este caso el CPFactor no tiene mayor efecto sobre el nivel de las tasas. Sin embargo, en el caso de los excesos de retorno, este factor sí incluye y, al igual que todos, su efecto es creciente con el vencimiento de los bonos. En ese sentido, junto con los precios estimados de riesgo del mercado (tabla 1), se puede concluir que el CPFactor influye de manera importante en el componente de la prima por vencimiento, por lo que los inversionistas demandarán un mayor retorno al exponerse al riesgo que implican los movimientos de las tasas de interés de Estados Unidos sobre los bonos colombianos.

Conclusiones

En el presente documento, se empleó un modelo afín de cuatro factores para realizar la descomposición de la estructura a términos de las tasas de interés de los bonos soberanos de Colombia y Estados Unidos. A partir de esta descomposición, se obtiene la prima por vencimiento y las expectativas de la tasa de corto plazo para plazos futuros.

Los factores utilizados corresponden al factor de pronóstico de los retornos de los bonos propuestos por Cochrane y Piazzesi (2005, 2008) y los demás factores corresponden a los tres primeros componentes principales de la varianza de las tasas de interés. Para la descomposición de las tasas de los bonos colombianos, se usa el factor de Estados Unidos para incorporar los efectos de spillovers sobre la curva local.

Se siguió la metodología propuesta por Adrian et al. (2013), puesto que no requiere del supuesto de no autocorrelación serial en los errores de los precios de los rendimientos y, por otra parte, la estimación es más eficiente en términos computacionales a diferencia de los otros métodos donde se maximiza la función de verosimilitud.

La prima por vencimiento obtenida refleja las características esperadas: a mayor vencimiento, el valor de la prima y su volatilidad es mayor. Así mismo, a través del tiempo, la prima se ha venido reduciendo, probablemente como consecuencia de la mejora económica de Colombia (e. g., grado de inversión). Estos resultados son similares a los encontrados por Espinosa et al. (2014), a pesar de que en dicho trabajo solo se utilizan componentes principales de las tasas de interés como variables de estado.

De otra parte, la estructura a términos de la prima por vencimiento refleja que las tasas cortas están determinadas por la expectativa de la tasa corta, mientras que en los plazos largos la prima por vencimiento es el principal determinante del movimiento de las tasas.

Finalmente, los efectos de los movimientos de las tasas de interés en Estados Unidos sí tienen un efecto sobre los factores locales, aunque el principal determinante de la dinámica de las tasas de interés en Colombia es el factor ‘nivel’. En ese orden de ideas, choques contemporáneos al factor de pronóstico de los retornos en Estados Unidos no tienen efecto sobre el nivel de las tasas de interés en nuestro país, pero sí influyen en los excesos de retorno esperado, y este efecto es creciente con el vencimiento, en línea con la dinámica de la prima por vencimiento. Así, el riesgo que implican las tasas de interés externas en Colombia se traduce en una mayor demanda de retorno, la cual se obtiene vía una mayor prima por vencimiento.

Referencias

Adrian, T., Crump, R., & Moench, E. (2012). Pricing the term structure with linear regressions. Staff Reports 340. Federal Reserve Bank of New York.

Ang, A., & Piazzesi, M. (2003). A no-arbitrage vector autoregression of term structure dynamics with macroeconomic and latent variables. Journal of Monetary Economics, 50, 745-787.

Bernanke, B. S. (2006). Reflections on the yield curve and monetary policy. Discurso 175, Board of Governors of the Federal Reserve System (U.S.).

Bernanke, B. S. (2013). Long term interest rates. Discurso 1º de marzo de 2013, Board of Governors of the Federal Reserve System (U.S.).

Cochrane, J., & Piazzesi, M. (2005). Bond risk premia. American Economic Review, 95, 138-160.

Cochrane, J., & Piazzesi, M. (2008). Decomposing the yield curve. University of Chicago. Documento no publicado.

Cox, J. C., Ingersoll, J. E., & Ross, S. A. (1985). A theory of the term structure of interest rates. Econométrica, 53, 385-407.

Dai, Q., & Singleton, K. J. (2000). Specification analysis of affine term structure models. Journal of Finance, 55, 1943-1978.

Duffee, G. (2002). Term premia and interest rate forecasts in affine models. Journal of Finance, 57, 405-443.

Duffee, G. (2011). Information in (and not in) the term structure. Review of Financial Studies, 24, 2895-2934.

Duffee, D., & Kan, R. (1996). A yield-factor model of interest rates. Mathematical Finance, 6, 379-406.

Espinosa, J., Melo, L., & Moreno, J. (2014). Estimación de la prima por vencimiento de los TES en pesos del gobierno colombiano. Borradores de Economía, 854.

Greenspan, A. (2005). Federal Reserve Board’s semiannual monetary policy report to the Congress: testimony before the Committee on Banking, Housing, and Urban Affairs, U.S. Senate. Discurso 59, Board of Governors of the Federal Reserve System.

Guarín, A., Moreno, J., & Vargas, H. (2014). An empirical analysis of the relationship between U.S. and Colombian long-term sovereign bond yields. Ensayos sobre Política Económica, 32(74), 68-86.

Gurkaynak, R. S., Sack, B., & Wright, J. H. (2007). The U.S. treasury yield curve: 1961 to the present. Journal of Monetary Economics, 54, 2291-2304.

Harrison, J., & Kreps, D. (1979). Martingales and arbitraje in multiperiod securities markets. Journal of Economics Theory, 2, 381-408.

Hellerstein, R. (2011). Global bond risk premiums. Staff report 499. Federal Reserve Bank of New York.

Kim, D. H., & Orphanides, A. (2007). The bond market term premium - what is it, and how can we measure it. BIS Quarterly Review.

Kim, D. H., & Wright, J. H. (2005). An arbitrage-free three-factor term structure model and the recent behavior of long-term yields and distant-horizon forward rates. Finance and Economics Discussion Series 2005-33. Board of Governors of the Federal Reserve System.

Melo, L., & Castro, G. (2010). Relación entre variables macro y la curva de rendimientos. Borradores de Economía, 605.

Piazzesi, M. (2003). Affine term structure models. In Handbook of financial econometrics (vol. 1, chap. 12, pp. 691-758).

Scheinkman, J. A., & Litterman, R. (1991). Common factors afecting bond returns. Journal of Fixed Income, 1, 54-61.

Anexo 1

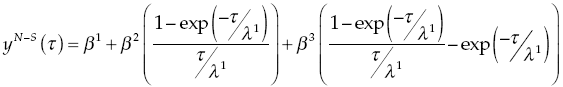

Nelson y Siegel (N-S) en 1987 sugirieron modelar la curva de rendimientos en un punto en el tiempo t mediante cuatro parámetros βt 1, βt 2, βt 3 y λ t 1. El parámetro β1 no depende del tiempo al vencimiento, por lo que puede ser entendido como una tasa de largo plazo. En términos de ajuste a la forma de la curva de rendimientos, es una línea recta. Por su parte, β2 es una función que decae exponencialmente, por lo que su efecto es mayor en la parte corta de la curva. Por último, β3 añade una curvatura al ajuste. Con lo anterior, la tasa de interés para un vencimiento determinado τ, en un punto del tiempo t, es:

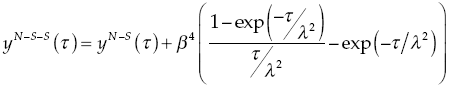

Lars Svensson (N-S-S) en 1994 añade una segunda curvatura al ajuste, por lo que es necesario estimar dos parámetros adicionales β t 4 y λ t 2. Así, la tasa de interés para un vencimiento determinado τ, en un punto del tiempo t, es:

Anexo 2

A continuación, se muestra la tasa estimada por el modelo y la tasa real para los vencimientos de 2 y 10 años, respectivamente. Se puede afirmar que el ajuste del modelo no permite distinguir entre ambas series. De igual forma, se presenta el promedio del error para todos los vencimientos estimados.

Anexo 3

A continuación, se muestra la comparación entre los parámetros de β y los valores de B para cada factor a través de los distintos vencimientos. En particular, el proceso iterativo es adecuado para la estimación, salvo que los parámetros correspondientes al primer factor no presentan el mismo grado de ajuste de los parámetros de los demás factores.

Anexo 4

Funciones de impulso-respuesta de los cuatro factores en la especificación del modelo para la estructura a términos de las tasas de los bonos soberanos de Colombia. Los choques son ortogonales y se estiman los efectos en las variables del sistema 100 pasos adelante.

Notas

1 Greenspan como presidente del Fed en 2005 calificó el comportamiento de los mercados mundiales de renta fija como un “acertijo” en su testimonio semestral ante el Senado de Estados Unidos. Ver Greenspan (2005).

2 100 puntos básicos (pbs) equivalen al 1 %.

3 Ver Harrison y Kreps (1979).

4 Ver Duffee (2002).

5 En el anexo 1 se detalla la fórmula para obtener las tasas de interés a partir de los parámetros del modelo.

6 Ver Nelson y Siegel (1987).

7 Los autores mantienen actualizados y disponibles los datos en la página web del Fed.

8 Ver Espinosa, Melo y Moreno (2014).

9 Ver Scheinkman y Litterman (1991).

10 Ver Melo y Castro (2010).

Información adicional

Para

citar este artículo: Cuadros Lara, C. A. (julio-diciembre, 2015).

Descomposición de la estructura a términos de las tasas de interés de los bonos

soberanos de Estados Unidos y Colombia. Revista de Economía del Rosario, 18(2),

309-342. Doi: dx.doi.org/10.12804/rev.econ.rosario.18.02.2015.05